Kan een werkgever een mondkapje verplicht stellen?

Kan een werkgever, om te voldoen aan zijn zorgplicht, het dragen van een niet-medisch mondkapje verplicht stellen? En wie betaalt dat dan? En wat als een werknemer geen mondkapje wil dragen?

_______________________________

Extra coronasteun voor zwaarst getroffen sectoren

Vanwege de aanhoudende coronacrisis is er vanuit het kabinet opnieuw extra financiële steun beschikbaar gesteld voor de zwaarst getroffen bedrijven. De maatregelen borduren voort op de al bestaande steunpakketten, maar bevatten ook nieuwe regelingen.

_______________________________

Subsidie voor elektrische bestelauto

Steden kunnen vanaf 1 januari 2025 een zero-emissiezone invoeren. Nieuwe bestel- of vrachtwagens die na 2025 op kenteken worden gezet, moeten emissieloos rijden om in deze stadscentra te komen. Om ondernemers tegemoet te komen, kunnen zij tot en met 2025 subsidie krijgen bij de aanschaf of lease van een nieuwe elektrische bestelbus.

_______________________________

Spaar-BV of spaarfonds, ook iets voor u?

Als u over veel vermogen beschikt, betaalt u hierover behoorlijk wat belasting in box 3. Via een spaar-BV of fonds voor gemene rekening kunt u dit voorkomen.

_______________________________

Top 10 eindejaarstips

In dit bijzondere jaar kunt u als ondernemer misschien wel meer dan ooit goede fiscale en andere eindejaarstips gebruiken. Wij hebben er tien voor u geselecteerd.

_______________________________

NOW 3.0: wat zijn de voorwaarden?

De voorwaarden voor de NOW 3.0 zijn bekendgemaakt. Hoe ziet de derde variant van deze steunmaatregel eruit?

_______________________________

Scholingsvrijstelling ook voor ex-werknemer

Het kabinet wil de bestaande scholingsvrijstelling verruimen. Mede in het licht van de huidige coronacrisis moet dit ervoor zorgen dat scholingskosten per 2021 ook onbelast kunnen worden vergoed voor ontslagen werknemers. Zo wil het kabinet (om)scholing toegankelijker maken.

_______________________________

Minder overdrachtsbelasting voor jonge starter

Jonge starters op de woningmarkt betalen vanaf volgend jaar geen overdrachtsbelasting meer. Beleggers op de woningmarkt betalen daarentegen meer overdrachtsbelasting. Dit wetsvoorstel is met Prinsjesdag bekendgemaakt.

_______________________________

Top 10 fiscale voorstellen Belastingplan 2021

Welke fiscale voorstellen en wijzigingen kwamen op de derde dinsdag in september uit het koffertje van de minister van Financiën Hoekstra? De maatregelen in het Belastingplan 2021 zijn sterk beïnvloed door de coronacrisis. Wij zetten kort de tien belangrijkste fiscale voorstellen en wijzigingen voor u op een rij.

_______________________________

Transitievergoeding kan toeslagen verminderen

Werknemers die na ontslag een transitievergoeding krijgen, ontvangen vaak minder hoge toeslagen. Staatssecretaris van Huffelen van Financiën vindt dit niet ongewenst. Dit antwoordt hij op Kamervragen.

_______________________________

Belastingdienst maakt spelregels schuldsanering bekend

Ondernemers met financiële problemen zijn nogal eens gedwongen hun toevlucht te nemen tot schuldsanering. De Belastingdienst heeft onlangs bekend gemaakt onder welke voorwaarden de instantie hieraan meewerkt.

_______________________________

Steunpakket 3.0: de belangrijkste wijzigingen

Het kabinet trekt opnieuw fors de knip voor een derde steunronde voor bedrijven vanwege de coronacrisis. De tegemoetkomingen worden tot 1 juli 2021 voortgezet, maar wel stapsgewijs aangescherpt. Wat zijn de nieuwe plannen?

_______________________________

Horecabestemming op het oog? Check de vergunningen

Bent u van plan om een (nieuwe) bedrijfsruimte te huren voor uw horecaonderneming? Let dan goed op de afspraken die u maakt over de benodigde vergunningen. U bent als huurder namelijk in de meeste gevallen verantwoordelijk voor het verkrijgen daarvan.

_______________________________

TVL ook aanvragen via intermediair

Sinds 30 juni 2020 kunnen ondernemers in sectoren die specifiek door het coronavirus zijn getroffen, de TVL, Tegemoetkoming Vaste Lasten mkb, aanvragen. Vanaf 1 september 2020 kan deze aanvraag ook door een intermediair, zoals uw accountant, gedaan worden.

_______________________________

Rechter niet akkoord met rekenrente pensioen lager dan 4%

Bij de opbouw van pensioenverplichtingen moeten ondernemers de toekomstige pensioenschuld berekenen tegen een rente van 4%, ook als de werkelijke rente een stuk lager ligt. Dit blijkt uit een uitspraak van het Hof Amsterdam.

_______________________________

Waar ligt de ondergrens voor een navorderingsaanslag?

Om irritatie bij belastingplichtigen te voorkomen, legt de Belastingdienst pas vanaf een bepaald bedrag een navorderingsaanslag op. De Hoge Raad heeft onlangs in een arrest duidelijk gemaakt wat de grens voor een navordering precies is.

_______________________________

Check uw beschikking LIV en LKV

Werkgevers die in 2019 in aanmerking kwamen voor het lage-inkomensvoordeel of loonkostenvoordeel (LIV/LKV) voor een of meerdere werknemers, ontvangen uiterlijk 31 juli van dit jaar een beschikking. Hierin staat hoeveel LIV en LKV u ontvangt. Check de beschikking goed op eventuele fouten.

_______________________________

Ook subsidie voor amateursportclubs vanwege corona

Omdat ook amateursportorganisaties te lijden hebben gehad onder het coronavirus, is er ook voor hen een financiële tegemoetkoming. Deze bedraagt maximaal € 3.500. De tegemoetkoming kan worden aangevraagd van 1 september tot en met 4 oktober van dit jaar.

_______________________________

Een webshop, welke verplichtingen zijn er?

Veel ondernemers onderschatten de verplichtingen die verbonden zijn aan de verkoop via een webshop. Vooral nu in deze coronatijd is een webshop interessant, maar houd vooral de rechten van consumenten in de gaten!

_______________________________

Aftrekverbod lage arbeidsvergoeding meewerkende partner

De Wet IB 2001 kent een aftrekverbod voor arbeidsbeloningen die een ondernemer betaalt aan zijn partner. Het aftrekverbod geldt alleen indien de vergoeding lager is dan € 5.000. Als geen vergoeding wordt betaald voor de arbeid van de partner of wanneer ....

_______________________________

Transitievergoeding: wat zijn de regels?

Werkgevers moeten bij ontslag, ook om bedrijfseconomische redenen, werknemers een transitievergoeding meegeven. Wat zijn de regels?

_______________________________

Noodpakket Corona 2.0

Twee maanden na aankondiging van het Noodpakket banen en economie verlengt het kabinet diverse maatregelen uit het eerste noodpakket. Hierbij worden wel verschillende voorwaarden aangepast om ruimte te geven aan het aanpassingsvermogen van de economie. Onderstaand wordt op de belangrijkste wijzigingen ingegaan.

_______________________________

Corona: btw bij uitgifte voucher en kortingsbon

Door de coronacrisis worden vele evenementen en reizen afgezegd. Om niet in acute liquiditeitsproblemen te komen, kan een btw-ondernemer overwegen om een tegoedbon in de vorm van vouchers en kortingsbonnen uit te geven. Wat zijn de gevolgen voor de btw?

_______________________________

Bestuurder aansprakelijk voor belastingschuld bv?

Hoewel een bv een onafhankelijke rechtspersoon is, kunt u als bestuurder toch aansprakelijk zijn voor belastingschulden van de bv. U kunt wel de risico’s beperken. Hoe oordeelde de Hoge Raad hierover?

_______________________________

Aanpassing NOW-regeling op vier punten

De NOW-regeling is op een aantal punten opnieuw aangepast. Het betreft aanpassingen in het buitenlandse rekeningnummer, openbaarmaking van gegevens, verduidelijking ten aanzien van de personeels-bv en melding loonkostensubsidie.

_______________________________

Btw-gevolgen voor annuleringen, kortingen en oninbare vorderingen

Vrijwel iedere ondernemer wordt geraakt door de coronacrisis en kan te maken krijgen met klanten die hun financiële verplichtingen niet na kunnen komen. Wat zijn de btw-gevolgen van annuleringen, kortingen en oninbare vorderingen?

_______________________________

Belastinguitstel en NOW? Doe op tijd aangifte loonheffingen!

De Belastingdienst roept werkgevers op om op tijd aangifte te doen voor de loonheffingen. U bent dit wettelijk verplicht, maar het is bovendien noodzakelijk voor de berekening van de tegemoetkoming via de regeling Noodfonds Overbrugging Werkgelegenheid. Deze NOW is een van de steunmaatregelen die het kabinet heeft aangekondigd.

_______________________________

Geen derdenverklaring bij uitstel belastingbetaling door corona

Om mogelijke financiële problemen van ondernemers vanwege het coronavirus nog verder te beperken, zijn er extra mogelijkheden tot uitstel van belastingbetaling. De aanvullende verklaring van bijvoorbeeld de accountant of financieel adviseur, de derdenverklaring, is niet langer nodig.

_______________________________

Huis gekocht? Wat mag je nou wel en niet fiscaal aftrekken?

De Belastingdienst vraagt aandacht voor fouten in de belastingaangifte, die met name starters op de woningmarkt maken bij het kopen van een huis. Dat de hypotheekrente in beginsel aftrekbaar is, is algemeen bekend. Maar wat zijn nu de werkelijke voorwaarden voor die renteaftrek en de aftrek van kosten die gemoeid gaan bij het kopen van een huis?

_______________________________

Check uw voorlopige aanslag vennootschapsbelasting

Heeft u een bv, dan heeft u als het goed is een voorlopige aanslag vennootschapsbelasting (VPB) ontvangen of u ontvangt deze binnenkort. Check of de voorlopige aanslag klopt en of de te betalen belasting ongeveer overeenkomt met wat u verwacht. Dit om mogelijke te betalen belastingrente te voorkomen.

_______________________________

Nieuwe bestelauto? Zorg voor een nieuwe verklaring

Als u een bestelauto met een ‘Verklaring uitsluitend zakelijk gebruik’ in het jaar vervangt door een andere, moet u voor deze vervangende bestelauto een nieuwe verklaring aanvragen. Zo niet, dan kan het u duur komen te staan, zo bleek eerder voor de rechter.

_______________________________

Advieswijzer Eigen woning 2020

Voor de eigen woning gelden duidelijke, strenge fiscale regels. Een lening voor de eigen woning moet bijvoorbeeld aan aflossingseisen voldoen om voor renteaftrek in aanmerking te komen. Bovendien geldt een aftrekbeperking voor rente in de hoogste belastingschijf (46% in 2020).

_______________________________

Profiteert u ook van hersteloperatie kindgebonden budget?

De fiscus heeft in het verleden in een flink aantal gevallen te weinig kindgebonden budget uitbetaald. Dit gebeurt nu alsnog met terugwerkende kracht en levert soms een onverwacht flinke meevaller op.

_______________________________

Meedoen met de KOR? Aanmelding uiterlijk 3 maart!

Blijft uw omzet dit jaar onder de € 20.000, dan kunt u deelnemen aan de vernieuwde kleineondernemersregeling (KOR) in de btw. Als u hiervoor nog niet bent aangemeld, moet u dit alsnog doen en ervoor zorgen dat uw aanmelding uiterlijk 3 maart 2020 bij de Belastingdienst binnen is. U doet dan mee per 1 april 2020.

_______________________________

Forse stijging waarde verpachte landbouwgrond

Particulieren die landbouwgrond verpachten, moeten de waarde van deze grond aangeven in box 3. Deze waardering valt voor het jaar 2019 fors hoger uit, zo blijkt uit cijfers die door de Belastingdienst bekend zijn gemaakt.

_______________________________

Is uw WOZ-beschikking wel juist?

Binnenkort vallen de nieuwe WOZ-beschikkingen weer op de mat. Onroerend goed is aanzienlijk in waarde gestegen, dus is het van belang te checken of uw beschikking wel klopt.

_______________________________

Gratis leasefiets via werkkostenregeling?

Per 1 januari 2020 bestaat een fiscaal vriendelijke regeling voor de leasefiets. Met behulp van de werkkostenregeling kunt u een dergelijke fiets desgewenst gratis aan uw personeel ter beschikking stellen.

_______________________________

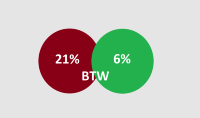

Hoe bereken je aftrekbare en niet-aftrekbare btw?

Als ondernemer mag u de aan u in rekening gebrachte btw aftrekken. Dat geldt echter niet als een deel van uw prestaties niet belast is met btw of geen economische activiteit betreft. Maar hoe berekent u dan de niet-aftrekbare btw?

_______________________________

Hoeveel mag u in 2020 belastingvrij schenken?

Als u wilt, kunt u ook dit jaar weer belastingvrij schenken. De meest gebruikte vrijstelling, die voor schenkingen aan de kinderen, is verhoogd naar € 5.515 per kind. De algemene vrijstelling bedraagt in 2020 € 2.208.

_______________________________

Bedragen kindregelingen 2020

Kinderbijslag

Met ingang van 1 januari 2020 gelden de volgende bedragen per kind per kwartaal.

_______________________________

Investeringsaftrek 2020

De regeling van de investeringsaftrek is bedoeld om investeringen door ondernemers in bedrijfsmiddelen te bevorderen. Er zijn drie vormen van investeringsaftrek....

_______________________________

Tarieven loon- en inkomstenbelasting 2020

De tarieven in box 1 van de inkomstenbelasting en voor de loonbelasting zijn in 2020 als volgt.....

_______________________________

Veranderingen inkomstenbelasting 2020

Eigen woning

Het eigenwoningforfait voor woningen met een WOZ-waarde tussen € 75.000 en € 1.090.000 bedraagt in 2019 0,6% van de waarde. Voor het deel van de WOZ-waarde boven € 1.090.000 geldt een verhoogd eigenwoningforfait van 2,35%.

_______________________________

Fiscale toost op het nieuwe jaar!

Traditiegetrouw heffen we begin januari het glas op het nieuwe jaar. Ook veel bedrijven doen hier met hun relaties aan mee. Hoe verrekent u dit fiscaal?

_______________________________

Btw terug op bouwkosten woning met zonnepanelen?

Als u zonnepanelen op uw woning plaatst, kunt u de btw erop terugkrijgen. Of dit ook geldt voor de btw die drukt op de woning zelf, hangt af van de omstandigheden.

_______________________________

Eind 2020 eindigt overgangsrecht zuivere saldolijfrente

Personen die in het bezit zijn van een zuivere saldolijfrente, moeten er rekening mee houden dat het hierop van toepassing zijnde overgangsrecht vanaf 2021 eindigt. Dit betekent dat in 2020 over de lijfrente afgerekend moet worden met de fiscus.

_______________________________

Zelfstandig Ondernemer: hier moet je op letten met je facturen én btw bij het afsluiten van 2019

Bij het afsluiten van het fiscale jaar luistert het versturen van facturen extra nauw. Waar moet je dan extra op letten als zelfstandige ondernemer?

_______________________________

Hypotheekrente een half jaar vooruitbetalen?

De aftrek van hypotheekrente wordt al jaren versoberd. Dit jaar is de hypotheekrente nog aftrekbaar tegen maximaal 49%, maar volgend jaar nog maar tegen maximaal 46%. Wellicht is het een idee uw hypotheekrente vooruit te betalen?

_______________________________

Probeer dit jaar uw winst laag te houden

De komende jaren gaan de belastingtarieven omlaag, zowel voor de ondernemer in de inkomstenbelasting als voor zijn collega met een bv. Het kan dan ook lonen om te proberen dit jaar uw winst zo laag mogelijk te houden.

_______________________________

Nog belastingvrij schenken in 2019?

Bij het naderen van de jaarwisseling vragen velen zich traditioneel af of het verstandig is ook dit jaar nog wat belastingvrij te schenken, bijvoorbeeld aan de kinderen. Wat zijn de mogelijkheden en waar moet u op letten?

_______________________________

Leasekosten auto vervoerskosten bij ziekte

Als in uw gezin een of meer personen ziek zijn, maakt u wellicht meer vervoerskosten dan een vergelijkbaar gezin. Die kosten zijn onder voorwaarden aftrekbaar. Eerder heeft het Hof Den Bosch een uitspraak gedaan over de berekening van dergelijke vervoerskosten.

_______________________________

Btw-tip! Spaaracties: let op de btw

Ondernemers kunnen verschillende manieren bedenken om klanten aan zich te binden. Bijvoorbeeld door gratis zegels te verstrekken die later tegen geld ingewisseld kunnen worden. Ander voorbeeld is het gratis weggeven van een artikel aan de klant wanneer die zich voor een bepaalde periode aan de ondernemer bindt. Wat zijn de btw-gevolgen hiervan?

_______________________________

Premiedifferentiatie WW en fietsregeling in 2020?

De Belastingdienst heeft de eerste Nieuwsbrief Loonheffingen 2020 gepubliceerd. U kunt de nieuwsbrief downloaden vanaf de site van de Belastingdienst (www.belastingdienst.nl, zoekterm 'nieuwsbrief loonheffingen 2020').

_______________________________

Hoge Raad zet streep door slapend dienstverband

De Hoge Raad heeft een einde gemaakt aan het slapend dienstverband. Een slapend dienstverband is een dienstverband dat na langdurige arbeidsongeschiktheid van een werknemer niet wordt beëindigd. Door de arbeidsovereenkomst in stand te houden, is de werkgever geen transitievergoeding verschuldigd.

_______________________________

Top 10 Eindejaartips voor de ondernemer

Welke financiële zetten kunt u als ondernemer of dga vóór 1 januari 2020 nog doen om het jaar slim af te sluiten? Check deze tien uiteenlopende tips.

_______________________________

Partneralimentatie herzien? Houd rekening met toeslagen!

Als u vanwege de wijziging in de aftrek van partneralimentatie per 2020 het bedrag aan alimentatie gaat herzien, is het van belang ook rekening te houden met toeslagen.

_______________________________

Eten tijdens winkeluren, belast of onbelast?

Tegenwoordig is het heel normaal dat winkelpersoneel ook wel eens 's avonds werkt. Kunt u uw werknemers dan belastingvrij een maaltijd vergoeden of verstrekken en waar hangt dat vanaf?

_______________________________

Uw medewerker volgend jaar een fiets van de zaak?

Met ingang van 1 januari 2020 is er een nieuwe fiscale regeling voor een fiets van de zaak. Hoe ziet de regeling er precies uit, wat zijn de kosten en met welke voorwaarden moet u zeker rekening houden?

_______________________________

Mag gemeente btw op onroerend goed herzien?

Als u als ondernemer een goed aanschaft en dit in eerste instantie deels niet-economisch gebruikt, kan een wijziging hierin leiden tot btw-teruggave. Dit volgt uit een recent arrest van de Hoge Raad.

_______________________________

Belastingvrije bonus aan personeel?

Als werkgever kunt u ook dit jaar de werkkostenregeling, WKR, gebruiken om bijvoorbeeld een bonus aan uw personeel uit te keren. Die is belastingvrij als u zich aan de spelregels houdt.

_______________________________

Voorkomen bijtelling auto? Zware bewijslast

Als uw werknemers de bijtelling voor een ter beschikking staande auto van de zaak willen voorkomen, moeten ze rekening houden met een zware bewijslast. Alleen het beheren van de autosleutels door de werkgever is in ieder geval onvoldoende.

_______________________________

Fiscus betaalt mee aan kosten diefstal

Diefstal is in de detailhandel aan de orde van de dag en kost jaarlijks vele miljoenen. Gelukkig betaalt de fiscus hier een deel aan mee.

_______________________________

Btw-tip! Non-profit en btw: de valkuilen

Bij non-profitorganisaties, zoals een vereniging of stichting, bestaat wel eens het misverstand dat zij geen btw verschuldigd zijn omdat ze geen winstoogmerk hebben. Maar het al dan niet hebben van een winstoogmerk is niet beslissend voor de vraag of er btw verschuldigd is over de verrichtte activiteiten van de organisatie.

_______________________________

Dga: laatste kans afkoop pensioen met korting!

U kunt als dga geen pensioen meer opbouwen in uw eigen bv. Wilt u uw opgebouwde pensioen in eigen beheer afkopen, doe dat dan dit jaar. 2019 is namelijk het laatste jaar dat u een belastingkorting krijgt. Houdt u daarbij wel aan de voorwaarden.

_______________________________

Computer ten laste van de winst?

Als ondernemer kunt u de kosten van een zakelijk gebruikte computer ten laste van de winst brengen. Dat kan echter niet als u de computer in eerste instantie opvoert als scholingskosten.

_______________________________

Loonaangifte via nieuwe portaal Belastingdienst

Werkgevers die zelf de loonaangifte invullen met behulp van het programma van de Belastingdienst, kunnen hiervoor voortaan ook terecht in het nieuwe portaal, Mijn Belastingdienst Zakelijk. Zo komen steeds meer functies in het nieuwe portaal beschikbaar.

_______________________________

Kosten implantaten en kronen aftrekbaar

De kosten van kronen en implantaten zijn aftrekbaar als zorgkosten, aldus het gerechtshof Arnhem-Leeuwarden. Volgens het hof zijn het namelijk kosten voor hulpmiddelen en komen daarom voor aftrek in aanmerking.

_______________________________

Wijziging regels rentevergoeding vennootschapsbelasting 2020

De regels inzake het vergoeden van rente aan de Belastingdienst voor wat betreft de vennootschapsbelasting (Vpb), gaan in 2020 veranderen. Ook het vergoeden van rente dóór de Belastingdienst gaat voor wat betreft de Vpb veranderen. Deze maatregelen zijn op Prinsjesdag aangekondigd.

_______________________________

Flinke beknotting aftrekposten in 2020

De Miljoenennota bevat volgend jaar voor de meeste burgers een forse lastenverlichting. Anderzijds leveren de meeste aftrekposten in 2020 nog maar een fiscaal voordeel op van maximaal 46%. Dit kan het koopkrachtplaatje flink verstoren.

_______________________________

Nieuwe arbeidsmarktregels en tijdelijke contracten

Vanwege de inwerkingtreding van de Wet arbeidsmarkt in balans per 1 januari 2020 veranderen de regels voor opeenvolgende tijdelijke arbeidsovereenkomsten. Hoe zit dat?

_______________________________

Zelfstandigenaftrek gaat fors omlaag

De zelfstandigenaftrek gaat op termijn met € 2.280 omlaag van € 7.280 naar € 5.000 in 2028. Op deze manier wil het kabinet het fiscale verschil tussen werknemers en zelfstandigen verkleinen. Dit staat in het Belastingplan 2020.

_______________________________

Hypotheek aflossen? Denk aan peildatum vermogensbelasting

Nu de aftrek van hypotheekrente verder wordt beperkt en sparen nauwelijks meer iets oplevert, is het wellicht aantrekkelijk uw hypotheek geheel of deels af te lossen. Maar houd daarbij wel de peildatum van box 3 in de gaten.

_______________________________

Verder uitstel lastenverlichting grootbedrijf

De toegezegde lastenverlichting voor het grootbedrijf wordt verder uitgesteld. Het tarief in de vennootschapsbelasting voor winsten vanaf € 200.000 gaat het komende jaar niet omlaag, in tegenstelling tot eerdere plannen. Dit staat in het Belastingplan 2020.

_______________________________

Heffingskortingen volgend jaar extra omhoog

Het maximum van de algemene heffingskorting en van de arbeidskorting gaan volgend jaar extra omhoog. Vorig jaar was al een verhoging van beide kortingen aangekondigd, maar de extra verhogingen komen hier bovenop. Dit staat in het Belastingplan 2020.

_______________________________

WKR: meer ruimte belastingvrij extraatje

Volgend jaar gaat de vrije ruimte binnen de werkkostenregeling naar 1,7% over de eerste € 400.000 van de loonsom. Over het meerdere van uw loonsom blijft de vrije ruimte 1,2%. Dit staat in het Belastingplan 2020.

_______________________________

Top 10 voorstellen en wijzigingen Belastingplan 2020

Welke fiscale voorstellen en wijzigingen zijn er op de derde dinsdag in september 2019 uit het koffertje van de minister van Financiën Hoekstra gekomen? Wij zetten kort de tien belangrijkste fiscale voorstellen en wijzigingen voor u op een rij.

_______________________________

Wees alert op btw-fraude

Als u als ondernemer de door u betaalde btw in aftrek wilt brengen, dient u over facturen te beschikken die aan de nodige voorwaarden voldoen. Zo niet, dan kan de aftrek van btw geweigerd worden. Dit kan ook als er duidelijk sprake is van fraude door uw leverancier.

_______________________________

Scherpere regels rond giftenaftrek

Giften aan goede doelen zijn in beginsel aftrekbaar in box 1. Om misbruik van de regeling tegen te gaan, zal het kabinet volgend jaar onder meer op een aantal punten een verscherping van de regelgeving voorstellen, zo blijkt uit een eerdere brief van staatssecretaris Snel.

_______________________________

Prinsjesdag top 10: wat weten we al?

Nog even en het is Prinsjesdag, de dag waarop het kabinet de plannen voor het komend jaar bekend maakt. Een aantal plannen is echter vorig jaar of in de loop van dit jaar al aangekondigd. Enkele belangrijke wijzigingen voor 2020 zetten we nu alvast voor u op een rij.

_______________________________

Eind derde kwartaal, nog iets reserveren?

Eind september is alweer het einde van het derde kwartaal. Boekhoudkundig en cijfermatig belangrijk, want op weg naar het laatste kwartaal van 2019 zijn er absoluut nog punten om te checken. Lees verder welke punten!

Kosten naar voren halen? Er zijn verschillende mogelijkheden om kosten naar voren te halen. Hiermee verschuift ....

_______________________________

Opletten bij wijziging auto van de zaak

Als een auto van de zaak ter beschikking staat, krijgt een werknemer met de bekende bijtelling te maken. Alleen als hij met de auto per jaar niet meer dan 500 kilometer privé rijdt, is de bijtelling niet aan de orde. Dit kan bij het wisselen van auto gedurende het jaar onverwachte problemen opleveren, zo meldt de Vereniging Zakelijke Rijders (VZR).

_______________________________

Deadline Subsidie Praktijkleren 16 september!

Heeft u in het studiejaar 2018/2019 werknemers in dienst die gebruikmaken van een praktijk- of werkleerplaats? Vergeet dan niet tijdig de Subsidie Praktijkleren aan te vragen.

_______________________________

WOZ-waarde recreatiewoning in- of exclusief btw?

Het normale btw-tarief bedraagt in Nederland 21%. Het is daarom nogal van belang te weten of de WOZ-waarde van een woning in- of exclusief btw moet worden bepaald. Volgens de rechter is dit afhankelijk van de positie van de koper en verkoper.

_______________________________

Isoleren woning? Vraag vanaf 2 september subsidie aan

Bent u eigenaar en tevens bewoner van een woning en wilt u deze isoleren, dan komt u mogelijk in aanmerking voor een nieuwe subsidieregeling. Deze subsidie, de subsidie energiebesparing eigen huis (SEEH), kunt u vanaf 2 september 2019 aanvragen.

_______________________________

Btw-tip! Betaalde btw buitenland? Vraag deze voor 1 oktober terug

Ook dit jaar kan de btw worden teruggevraagd die in het buitenland over zakelijke uitgaven in 2018 is betaald. Heeft uw bedrijf vorig jaar ook btw in het buitenland betaald, kom dan tijdig in actie en houd de voorwaarden in de gaten.

_______________________________

Agiostorting derdenrekening notaris valt in box 3

Als u het kapitaal in uw bv wilt vergroten, kan dit via een agiostorting. Gebruikt u voor deze storting een derdenrekening bij een notaris, dan telt het vermogen bij u nog steeds mee in box 3, totdat u er de beschikkingsmacht over verliest.

_______________________________

Kleineondernemersregeling? Aanmelden voor 20 november

Wilt u in aanmerking komen voor de kleineondernemersregeling (KOR) in 2020? Dan kunt u zich hiervoor tot 20 november van dit jaar aanmelden bij de Belastingdienst.

_______________________________

Massaal bezwaar heffing box 3 afgewezen

De Hoge Raad heeft onlangs uitspraak gedaan over de vraag of de vermogensrendementsheffing in box 3 tot 2017 in strijd was met het Europese recht. Hoewel de Hoge Raad tot de conclusie kwam dat het veronderstelde rendement van 4% in de periode tot 2017 zonder.....

_______________________________

Eenvoudige douaneaangifte voor zendingen tot 22 euro

Vanaf 2021 komt er een eenvoudige douaneregeling voor zendingen met een waarde van niet meer dan € 22. De vereenvoudigde regeling heeft te maken met de nieuwe btw-regels rond e-commerce die de EU-lidstaten vanaf 2021 moeten toepassen.

_______________________________

Beschikking tegemoetkomingen Wtl? Check deze!

De Belastingdienst verstuurt deze maand de beschikkingen voor 2018 inzake de Wet Tegemoetkomingen Loondomein (Wtl). U dient deze goed te controleren. Heeft u namelijk ten onrechte geheel of gedeeltelijk een tegemoetkoming ontvangen, dan kan dit bedrag worden teruggevorderd.

_______________________________

Kosten aanschaf airco aftrekbaar?

Werkt u geheel of deels vanuit huis? Nu er weer een aantal zeer warme dagen voor de deur staan, overweegt u wellicht een airco aan te schaffen. Kunt u de kosten daarvan delen met de fiscus?

_______________________________

Heeft uw kantoor al energielabel C?

Kantoren moeten vanaf 2023 ten minste over het energielabel C beschikken. Zo niet, dan mag u uw kantoor vanaf die tijd niet meer als kantoor gebruiken. Daarom is het van belang te checken of uw kantoor aan de eisen voldoet.

_______________________________

Maatschap voor verrekenen btw? Mag dat?

Ondernemingen die vrijgestelde prestaties verrichten, kunnen de aan hun in rekening gebrachte btw niet in aftrek brengen. Om toch die btw te kunnen verrekenen, wordt wel een constructie met een maatschap opgetuigd waarmee een fiscale eenheid voor de btw wordt aangegaan.

_______________________________

Wanneer is afkoopsom leaseauto aftrekbaar?

Wanneer werknemers met een auto van de zaak van baan wisselen, moet het leasecontract van de auto veelal worden afgekocht. Deze afkoopsom is onder bepaalde voorwaarden aftrekbaar van de bijtelling op het inkomen die de werknemer krijgt vanwege het privégebruik.

_______________________________

Parkeren bij attractiepark, hoeveel btw?

Attractieparken kunnen zich tijdens vakanties verheugen op een grote belangstelling. Bezoekers komen in veel gevallen per auto en parkeren die dan ter plekke. Het gerechtshof in Den Bosch heeft onlangs beslist dat dan onder voorwaarden het lage btw-tarief toegepast mag worden.

_______________________________

Factuurtips voor de horecaondernemer

Als horecaondernemer kunt u tegen complexe zaken aanlopen als het om uw facturen gaat. Denk bijvoorbeeld aan de verschillende btw-tarieven die u soms in één factuur moet verwerken. We geven u drie actuele tips.

_______________________________

Recht op KIA bij investering buiten samenwerking?

Een belangrijke fiscale faciliteit voor het mkb is de kleinschaligheidsinvesteringsaftrek (KIA). De Hoge Raad heeft onlangs bepaald hoe de KIA moet worden berekend als een maat of vennoot, naast de investeringen door de maatschap of vof, ook nog zelf investeert.

_______________________________

Wilt u een laadpaal voor uw klanten?

U bent van plan om een laadpaal te plaatsen, zodat uw klanten en relaties kunnen bijtanken. U wilt wel dat de klant of relatie betaalt voor de stroom die hij afneemt. U moet dus een laadpaal systeem hebben dat alle tankbeurten goed bijhoudt.

_______________________________

Zelfstandigenaftrek niet naar keuze toepassen?

Als u als ondernemer in de inkomstenbelasting voldoende uren in uw onderneming werkzaam bent, heeft u recht op de zelfstandigenaftrek. De Belastingdienst stelt zich op het standpunt dat u hier niet naar keuze van af kunt zien, indien dit u beter uitkomt.

_______________________________

Biedt u uw kind vakantiewerk op uw bedrijf?

Als uw zoon of dochter op zoek is naar leuk vakantiewerk, is het wellicht een idee dat ze bij u in het bedrijf gaan werken. Uw kind heeft dan een leuke bijverdienste en krijgt een kijkje in de keuken. Daarbij, u heeft de beschikking over een extra arbeidskracht en u kunt de kosten ten laste van de winst brengen.

_______________________________

Op vakantie met auto van de zaak? Bijtelling loopt door

Rijdt u een auto van de zaak? Dan kunt u de bijtelling niet ontlopen middels een verhuurconstructie voor de momenten dat u niet werkt, bijvoorbeeld tijdens een vakantie. Dit blijkt uit een recente uitspraak van het gerechtshof Arnhem-Leeuwarden.

_______________________________

Gebruikelijk loon dga € 45.000 of lager?

Als dga bent u verplicht een gebruikelijk loon uit uw bv op te nemen. Er zijn hiervoor duidelijke richtlijnen, waar u onder bepaalde voorwaarden van af mag wijken. Zo gelden er marges waarbinnen het loon moet blijven. Hoe zit dit?

_______________________________

Geen toeristenbelasting personeel champignonkwekerij

Gemeentes baseren hun belastingaanslag op een gemeentelijke verordening die wordt ingesteld door B&W. Dat het erg kan lonen deze verordeningen goed te checken, bleek eerder voor de rechtbank Oost-Brabant. Het scheelde een champignonkwekerij een hoop geld.

_______________________________

Verlies op rekening-courant aftrekbaar?

Als u als dga geld leent aan uw bv, kan een dergelijke lening aftrekbaar zijn op het moment dat duidelijk wordt dat uw bv deze niet meer terug kan betalen. Dit kan alleen als er sprake is van een zakelijke lening. Of dit zo is, hangt af van de feiten en omstandigheden.

_______________________________

Wet Arbeidsmarkt in balans

De Eerste Kamer heeft de wet Arbeidsmarkt in balans (Wab) aangenomen. Deze wet verkleint de verschillen in kosten en risico’s tussen vast werk en flexwerk. De wet moet het voor werkgevers aantrekkelijker maken om werknemers sneller een vast contract te geven. Het grootste deel van de maatregelen gaat per 1 januari 2020 in.

_______________________________

Koe is bedrijfsmiddel, dus btw kan worden herzien

Het opfokken van kalveren tot melkkoeien is te beschouwen als het ontwikkelen van bedrijfsmiddelen. Dit betekent dat de btw die met het opfokken gemoeid is, zo nodig kan worden herzien. Dit besliste de Hoge Raad in een recent arrest.

_______________________________

Overuren: uitbetalen of niet?

Moeten overuren altijd uitbetaald worden door de werkgever? Nee, niet altijd. Hieronder een korte toelichting over het hoe en wat.

_______________________________

Btw-tip! Wordt uw factuur niet meer betaald? De btw-gevolgen

De btw op facturen die niet door uw klanten wordt voldaan, kan onder voorwaarden worden teruggevraagd. Máár, let op dat het prijsgeven van een vordering – u spreekt met de afnemer af dat hij zijn factuur niet meer hoeft te betalen en legt dat in een overeenkomst vast – gevolgen heeft voor het terugvragen van de btw op oninbare debiteuren.

_______________________________

Straks minder lang betalen voor uw ex?

Per 1 januari 2020 wordt de termijn voor partneralimentatie naar beneden bijgesteld. Het voorstel, dat inmiddels door de Tweede Kamer is goedgekeurd, gaat uit van de helft van de duur van het huwelijk, met een maximum van in beginsel 5 jaar. Deze wijziging geldt alleen voor verzoeken die ingediend zijn na 1 januari 2020.

_______________________________

Wijziging bijstand zelfstandigen

De bijstandsregeling voor zelfstandige ondernemers (Bbz) wordt vanaf 1 januari 2020 gewijzigd. Doel van de wijzigingen is het vereenvoudigen van de regeling voor de bijstandsontvanger en de gemeente. Ook wordt de nadruk gelegd op het tijdelijk ondersteunen van ondernemers met een levensvatbaar bedrijf.

_______________________________

Hoge Raad: belasting op spaargeld niet reëel

Een verondersteld rendement van 4% op vermogen voor de jaren 2013 en 2014 is niet reëel. Dit concludeert de Hoge Raad in een arrest van afgelopen vrijdag 14 juni. De uitspraak heeft in beginsel echter geen gevolgen voor de over die jaren ingediende bezwaarschriften inzake de vermogensrendementsheffing van box 3.

_______________________________

Geef uw wereldinkomen op

De Belastingdienst heeft de formulieren waarmee het wereldinkomen kan worden opgegeven verzonden. Uw wereldinkomen is uw gezamenlijke inkomen in Nederland en het buitenland bij elkaar opgeteld. U bent verplicht deze gegevens door te geven.

_______________________________

Aftrek scholingsuitgaven blijft in 2020

De fiscale aftrek van scholingsuitgaven blijft ook volgend jaar nog bestaan. De regeling gaat naar verwachting pas per 2021 verdwijnen. De aftrek zal dan worden vervangen door een subsidie voor de kosten van opleiding of scholing.

_______________________________

Auto van de zaak of privé? Niet zo maar switchen

Als u als ondernemer een auto zowel zakelijk als privé gebruikt, behoort deze tot het keuzevermogen. U kunt kiezen of u de auto als ondernemingsvermogen of als privévermogen aanmerkt. Wijziging van deze keuze is maar zeer beperkt en onder voorwaarden mogelijk, zo blijkt uit een uitspraak van het gerechtshof Arnhem-Leeuwarden.

_______________________________

Tijdelijk contract met een concurrentiebeding?

Een concurrentiebeding mag niet in een tijdelijk arbeidscontract worden opgenomen, tenzij de werkgever in het beding zelf uitlegt waarom zo’n beding noodzakelijk is. Hoe beoordeelt de rechter de toepassing van zo’n beding?

_______________________________

Geen vrijstelling voor reserve VvE

Wie in het bezit is van een appartement, is automatisch lid van de Vereniging van Eigenaren (VvE). Eventuele reserves van de VvE zijn belast in box 3. Hiervoor komt geen aparte vrijstelling, zo blijkt uit antwoorden op Kamervragen.

_______________________________

Wel of niet sparen in de bv?

Uw inkomen uit sparen en beleggen wordt belast in box 3. In deze box betaalt u meer belasting naarmate uw vermogen groter is. Is sparen en beleggen in de bv dan een betere oplossing?

_______________________________

Btw holding niet zonder meer aftrekbaar

Bij holdingmaatschappijen is de aftrek van btw afhankelijk van de vraag of zo'n maatschappij als ondernemer is aan te merken dan wel deel kan uitmaken van een fiscale eenheid. Over het algemeen kan worden gezegd dat een holding die niets anders doet dan .....

_______________________________

Ondernemersactiviteiten moeten aantoonbaar zijn

Als ondernemer heeft u in beginsel recht op tal van ondernemersfaciliteiten, zoals de zelfstandigenaftrek. Dat u ondernemer bent, moet u wel aannemelijk kunnen maken, met name bij een geringe omzet.

_______________________________

Is een bv de komende jaren fiscaal voordelig?

De bv wordt vanaf 2020 vaak extra interessant, want de tarieven vennootschapsbelasting en inkomstenbelasting wijzigen, plus de aftrekposten in box 1 en 2. Kan dit voor een ondernemer reden zijn om de overstap naar een bv te maken?

_______________________________

Minder vakantiegeld dit jaar. Waarom?

Werknemers houden in veel gevallen dit jaar minder van hun vakantiegeld over dan vorig jaar. De oorzaak hiervan is de arbeidskorting, die dit jaar weliswaar is verhoogd, maar ook sneller wordt afgebouwd. Met name de hogere inkomens voelen dit effect in hun portemonnee.

_______________________________

Nieuwe Arbeidswet gaat 1 januari 2020 in

De Eerste Kamer stemde gisteren in met het wetsvoorstel Arbeidsmarkt in balans (WAB). Dit betekent dat werkgevers per 1 januari 2020 te maken krijgen met nieuwe regels voor ontslag, flexwerk en WW-premies. Wat betekent dit voor u?

_______________________________

Het cafetariamodel en de werkkostenregeling

Het cafetariamodel maakt arbeidsvoorwaarden aantrekkelijk. Werknemers kunnen kiezen wat er het beste bij hen past. Hoe kan de werkkostenregeling in dat model ingezet worden?

_______________________________

Energiebesparing rapporteren voor 1 juli

Bedrijven die meer dan 50.000 kWh aan elektra of meer dan 25.000 m3 aan aardgas gebruiken, moeten verplicht energiebesparende maatregelen treffen. Ook moeten ze deze maatregelen voor 1 juli van dit jaar melden. Bedrijven die dit niet doen, riskeren een boete.

_______________________________

Schenkvrijstelling eigen woning: spreiden?

Dit jaar kan belastingvrij een bedrag van € 102.010 worden geschonken indien de verkrijger de schenking gebruikt voor een eigen woning. De schenking kan onder voorwaarden worden gespreid over drie jaren. Dit was in het jaar 2013 nog niet mogelijk, zo besliste onlangs de rechter in Groningen.

_______________________________

Winst doorverkochte woningen belast bij dga

Als u als particulier een woning met winst verkoopt, is deze winst niet belast. Dat is anders als er sprake is van het rendabel maken van vermogen en duidelijk is dat dit gebeurt op een wijze die normaal, actief vermogensbeheer te boven gaat. Dan is de winst wel belast.

_______________________________

Btw-tip! Verkoopt u reisdiensten? Let op de reisbureauregeling

Ondernemers die reizen verkopen en ondernemers die vakantieaccommodaties verhuren, moeten onder voorwaarden de reisbureauregeling toepassen. Door een eerdere rechtspraak van het Europese Hof is de toepassing van de reisbureauregeling verruimd, waardoor ondernemers nog eerder dan voorheen de reisbureauregeling.....

_______________________________

Fiscale vrijstelling letselschadevergoeding box 3?

Er komt onderzoek naar een mogelijke fiscale vrijstelling voor letselschadevergoedingen in box 3. Dit schrijft staatssecretaris Snel (Financiën) in een brief aan de Tweede Kamer.

_______________________________

Wanneer kunt u zich beroepen op legessanctie?

Gemeentes stellen de bestemming van de gemeentelijke grond vast via een bestemmingsplan. Dit plan moet in beginsel iedere tien jaar worden vernieuwd. Is dit niet gebeurd, dan volgt er een legessanctie tot er een nieuw bestemmingsplan is vastgesteld.

_______________________________

Opletten met bezitseis BOR

Bij het erven of schenken van een onderneming kan onder voorwaarden gebruik worden gemaakt van de bedrijfsopvolgingsregeling (BOR). Bij het voldoen aan de bezitseis gaat het nog wel eens fout!

_______________________________

Niet-aftrekbare btw zakenauto verlaagt winst

Als u in een auto van de zaak rijdt, krijgt u met de bekende bijtelling te maken. Ook mag u vanwege het privégebruik niet alle btw aftrekken. Maar de niet-aftrekbare btw mag u wel weer ten laste van de winst brengen, zo besliste de rechtbank Zeeland-West-Brabant onlangs.

_______________________________

Recht op hypotheekrenteaftrek? Akte goed bewaren!

Voor de aftrek van hypotheekrente stelt de fiscus een aantal voorwaarden. Een daarvan is dat u moet kunnen bewijzen dat het geleende geld daadwerkelijk gebruikt is voor de aanschaf of bijvoorbeeld ook voor het verbouwen van de eigen woning. Dit bewijs moet u ieder jaar waarin u gebruik maakt van de aftrekmogelijkheid, kunnen aanleveren.

_______________________________

Wanneer valt een wilsrecht in box 3?

In box 3 zijn onze bezittingen belast, onder aftrek van onze schulden. Ook zogenaamde wilsrechten behoren daartoe. Wat is een wilsrecht en vanaf welk moment heeft een dergelijk recht waarde?

_______________________________

Overgangsrecht voor onderhoud rijksmonumenten

De fiscale aftrek van kosten voor monumentenpanden is dit jaar vervangen door een subsidie. Een gevolg hiervan is dat voor onderhoudskosten die geen betrekking hebben op het monument, niet langer een financiële bijdrage kan worden ontvangen. Er is wel overgangsrecht.

_______________________________

Geen hogere KIA voor vennootschap onder firma

Als een vennootschap onder firma (vof) recht heeft op de investeringsaftrek voor kleinschalige investeringen (KIA) krijgt iedere vennoot een evenredig deel. Als er bij de berekening van uit wordt gegaan dat iedere vennoot voor een evenredig deel heeft geïnvesteerd, kan dit leiden tot een hogere KIA. Hier heeft de rechter nu een stokje voor gestoken.

_______________________________

Changes on-demand contracts in The Netherlands

The bill "Law on balance in the labor market" has been adopted by the Dutch House of Representatives. Entrepreneurs who regularly work with on-demand workers need to be aware of future changes.

_______________________________

Extra aftrek: is het bedrijfsmiddel nog duurzaam?

Horecaondernemingen die duurzaamheid hoog in het vaandel hebben staan, worden ook in 2019 fiscaal beloond. Dit blijkt uit de nieuwe Milieulijst en Energielijst, die eerder zijn gepubliceerd.

_______________________________

Noodzaak AVG-procedure privacyrechten!

Mkb-bedrijven moeten blijvend aandacht hebben voor de privacyrechten van medewerkers, klanten en andere mogelijke betrokkenen. Het is onder de Algemene verordening gegevensbescherming (AVG) verplicht hiervoor een procedure te hebben. Daarbij, u wilt het voor uw klanten en medewerkers goed geregeld hebben. Hoe kunt u dat borgen?

_______________________________

Financieel ruggensteuntje voor de zzp’er

Als zelfstandige moet u het tijdelijk wegvallen van inkomsten zelf opvangen. Bijvoorbeeld als u minder opdrachten krijgt of door ziekte niet kunt werken. Welke mogelijke oplossingen zijn er om u in die situatie financieel te ondersteunen?

_______________________________

Wat is de afschrijvingstermijn van zonnepanelen?

Ondernemers en particulieren schaffen massaal zonnepanelen aan, mede vanwege de fiscale voordelen. Volgens Gerechtshof ‘s-Hertogenbosch geldt voor zonnepanelen een afschrijvingstermijn van 20 jaar.

_______________________________

Subsidieregeling voor beëindigen varkenshouderij

Er komt € 200 miljoen subsidie om varkenshouders die geuroverlast veroorzaken met hun bedrijf, te laten stoppen met hun onderneming. Hiervan is € 60 miljoen beschikbaar voor innoverende maatregelen om geuroverlast door deze bedrijven tegen te gaan. Dit heeft minister Schouten bekendgemaakt.

_______________________________

Tussentijdse wijziging in deponering jaarrekening 2018

In de software van de Kamer van Koophandel is een wetswijziging niet tijdig verwerkt, omdat het ministerie van Justitie en Veiligheid de betrokkenen niet tijdig heeft geïnformeerd hierover. Dit betreft zaken die in de balans opgenomen of gesplitst moeten worden. Hierdoor kan het voorkomen dat de stukken over 2018 die bij de KvK moeten worden ingediend, onvolledig zijn.

_______________________________

Massaal bezwaar box 3-heffing 2018

De Belastingdienst wijst alle bezwaarschriften tegen de heffing in box 3, de vermogensrendementsheffing, in de aangifte 2018 opnieuw aan als 'massaal bezwaar'. Dit heeft staatssecretaris Snel bekendgemaakt.

_______________________________

Salderingsregeling zonnepanelen na 2023 geleidelijk afgebouwd

Particulieren kunnen na 2023 een deel van de energiebelasting niet meer terugkrijgen van de overheid. Vanaf 2031 krijgt men de energiebelasting helemaal niet meer terug. De afbouw van deze zogenaamde salderingsregeling is door bewindslieden Wiebes en Snel voorgelegd aan de Tweede Kamer.

_______________________________

Nieuwe bedragen minimumloon per 1 juli 2019

Het wettelijk minimumloon wordt per 1 juli 2019 verhoogd naar € 1635,60 bruto per maand. Verder krijgen 21-jarigen vanaf die datum het volledig minimumloon en wordt het minimumloon voor werknemers van 18 tot en met 20 jaar extra verhoogd.

_______________________________

Uw vrijwilligersbeleid op orde? Doe de check!

Als uw organisatie afhankelijk is van de inzet van vrijwilligers, is een goed vrijwilligersbeleid cruciaal. Zeker nu de Belastingdienst het toezicht op stichtingen en verenigingen intensiveert. De ‘Zelfevaluatie’ van de vereniging Nederlandse Organisaties Vrijwilligerswerk (NOV) kan daarbij een handje helpen.

_______________________________

Hogere kostenaftrek eigen rijders

Transportondernemers (eigen rijders) mogen in 2019 een hoger bedrag aan verblijfskosten aftrekken. Dit heeft de Belastingdienst bekendgemaakt.

_______________________________

Doorbetaling loon oproepkracht tijdens ziekte

Wanneer er sprake is van een zogenaamd ‘0-urencontract’, heeft een oproepkracht tijdens de eerste zes maanden van het dienstverband geen recht op doorbetaling van salaris wanneer hij niet wordt opgeroepen. Na die eerste zes maanden heeft een oproepkracht formeel .....

_______________________________

Check bijtelling aangifte 0%-emissie auto uit 2013

Heeft u als ondernemer een volledig elektrische auto uit 2013? En heeft u voor 11 april van dit jaar de aangifte inkomstenbelasting 2018 met behulp van het aangifteprogramma van de Belastingdienst ingediend? Dan is er wellicht een verkeerde bijtelling voor de volledig elektrische auto toegepast. Dit meldt de Belastingdienst.

_______________________________

Alleen nog e-facturen naar overheid

Als u een gemeente of onderwijsinstelling als klant of opdrachtgever hebt, moeten deze organisaties vanaf 18 april 2019, volgens de richtlijnen van de Rijksoverheid, elektronische facturen kunnen ontvangen en behandelen. Dat geldt voor de Rijksoverheid, alle decentrale overheden en alle andere aanbestedingsplichtige organisaties.

_______________________________

Forensenbelasting voor uw vakantiewoning?

Gemeenten kunnen forensenbelasting heffen aan eigenaren van (vakantie)woningen die zelf niet in de betreffende gemeente gevestigd zijn. Voorwaarde is dat zij in die betreffende gemeente een gemeubileerde (vakantie)woning beschikbaar houden voor zichzelf of hun gezin voor meer dan 90 dagen per jaar.

_______________________________

Aanmelden voor de nieuwe KOR vanaf 1 juni 2019

De kleineondernemersregeling (KOR) wordt per 1 januari 2020 gewijzigd.

Kleine ondernemers met maximaal € 20.000 omzet in Nederland kunnen vanaf 1 januari 2020 kiezen voor een vrijstelling van omzetbelasting. Dit betekent dat u geen btw in rekening brengt aan uw afnemers en dus ook geen btw meer mag vermelden op uw facturen. U bent daarnaast ....

_______________________________

Vrijgestelde vergoeding zakenreis verhoogd

Wat kunt u aan uw werknemers onbelast vergoeden als zij een zakenreis in binnen- of buitenland maken? Daarvoor kunt u een richtlijn aanhouden, namelijk de Reisbesluiten binnen- en buitenland voor ambtenaren. De maximale vergoedingen voor buitenlandse zakenreizen zijn net per 1 april verhoogd. De bedragen voor binnenlandse reizen zijn eerder aangepast.

_______________________________

Fiscale paastraktatie voor klant en personeel

Aankomend weekend is het Pasen. Wilt u dit als ondernemer niet ongemerkt voorbij laten gaan en doet u wat extra’s voor uw klanten of personeel? Dan is er fiscaal wellicht wat mogelijk.

_______________________________

Voorkom belastingrente met voorlopige aanslag

De huidige lage rentestand heeft geen invloed op de hoogte van de belastingrente. Die bedraagt op dit moment 8% voor de vennootschapsbelasting en 4% voor alle overige belastingen. Vraagt u vóór 1 mei een voorlopige aanslag aan, dan voorkomt u straks een forse afrekening.

_______________________________

Inkomensafhankelijke combinatiekorting en co-ouderschap

De inkomensafhankelijke combinatiekorting, IACK, is een heffingskorting die is bedoeld te stimuleren dat ouders met jonge kinderen toch betaalde arbeid verrichten. In 2019 kan dit oplopen tot een netto voordeel van € 2.835. Het is hierbij van belang de voorwaarden goed na te leven.

_______________________________

Bijtelling gebruikte importauto in strijd met Europees recht?

De bijtelling voor het privégebruik van een gebruikte geïmporteerde auto van de zaak is evenveel als de bijtelling voor een nieuwe auto. Is dit niet in strijd met het Europese recht? Nee, zegt het gerechtshof Den Bosch in een recente uitspraak.

_______________________________

Zakendoen met eigen bv 2019

Als directeur-grootaandeelhouder (dga) bent u in de unieke positie om zaken te doen met uw eigen bv. Partijen moeten dan wel zakelijk met elkaar omgaan en afspraken moeten goed zijn vastgelegd. Wie de regels in acht neemt, kan aantrekkelijk zakendoen met zijn eigen bv. Denk bijvoorbeeld aan het sluiten van een geldlening met de bv of het ter beschikking stellen van een bedrijfspand.

_______________________________

Ontmoedigen kortlopend pachten

De minister van Landbouw wil het pachtbeleid herzien. De pachtprijzen bij kortlopende pacht blijken te hoog voor pachters. Daardoor levert langlopende pacht in verhouding te weinig op voor verpachters, waardoor de stimulans ontbreekt om langdurige contracten aan te gaan.

_______________________________

Vanaf 1 april belastingrente over btw-teruggaaf

Als u als ondernemer in een bepaald jaar te veel btw op uw aangifte hebt afgedragen, kunt u dit bij Belastingdienst terugvragen. De fiscus moet binnen acht weken op een dergelijk verzoek beslissen. Als dit niet gebeurt, heeft u onder bepaalde voorwaarden recht op belastingrente.

_______________________________

Extra btw terug op pand met zonnepanelen

Als u zonnepanelen plaatst, kunt u als ondernemer maar ook als particulier de btw hierop terugkrijgen. Plaatst u zonnepanelen op uw privéwoning en levert u energie terug aan het energienet, dan wordt een deel van uw dakoppervlak als zakelijk gezien. Hierdoor komt u in aanmerking voor een eenmalige extra teruggave van btw.

_______________________________

Betaalde belasting is geen gift

Giften zijn onder voorwaarden aftrekbaar van het inkomen. Betaalde belasting kan echter niet worden aangemerkt als gift. Daarmee is betaalde belasting dus niet aftrekbaar.

_______________________________

Ook fiscaal voordeel bij voortgezette onderneming

Als iemand een bedrijf erft of geschonken krijgt, bestaat er onder voorwaarden recht op een fiscale faciliteit, de bedrijfsoverdrachtsregeling (BOR). Er is ook recht op deze faciliteit bij verhuur van een eerder, zelf uitgeoefend bedrijf, zo besliste eerder de rechter.

_______________________________

Rechter beëindigt 'slapend' dienstverband: transitievergoeding!

Nederland kent naar schatting duizenden werknemers met een zogenaamd 'slapend' dienstverband. Ze verrichten wegens ziekte al jaren geen werkzaamheden meer, maar staan nog steeds op de payroll. De rechter in Den Haag beëindigde onlangs zo’n dienstverband waardoor er een transitievergoeding verschuldigd was.

_______________________________

Vrijgesteld inkomen heeft geen invloed op algemene heffingskorting

De algemene heffingskorting vermindert het bedrag aan te betalen inkomstenbelasting. Iedere belastingplichtige heeft recht op de algemene heffingskorting, met dien verstande dat deze heffingskorting daalt naarmate het belastbare inkomen uit werk en woning (box 1) hoger is.

_______________________________

WOZ-waarde bedrijfspand: wat kunt u afschrijven?

Als het goed is, heeft u onlangs uw WOZ-beschikking voor 2019 ontvangen. De WOZ-waarde van uw bedrijfspand is bepalend voor tal van heffingen. Met ingang van dit jaar is de WOZ-waarde voor bv's echter nog belangrijker geworden vanwege een wijziging van de regels inzake afschrijving.

_______________________________

Aansprakelijkheid belastingschulden bij inlenen personeel

In de fiscale wetgeving kunt u voor belastingschulden aansprakelijk gesteld worden als u personeel inleent bij een ander. Verder kunt u ook als bestuurder van een bv voor belastingschulden aansprakelijk gesteld worden. Er is echter geen volgorde in deze aansprakelijkstelling, zo besliste de rechtbank Zeeland-West-Brabant.

_______________________________

Geen btw bij voucher voor product tot € 15

Als een ondernemer gratis producten verstrekt of waardebonnen waarvoor een product kan worden verkregen, is alleen btw verschuldigd als het goed een waarde heeft van meer dan € 15 ex btw. Dit heeft staatssecretaris Snel geantwoord op Kamervragen.

_______________________________

Subsidie duurzame inzetbaarheid personeel

De overheid wil de duurzame inzetbaarheid van werknemers vergroten. Werkgevers kunnen voor projecten die zich hierop richten de subsidie Duurzame Inzetbaarheid van maximaal € 12.500 aanvragen. Let op! De aanvraag kan alleen van 8 tot en met 12 april 2019.

_______________________________

Zes bv's, dus zes keer gebruikelijk loon dga

Als u een aanmerkelijk belang in meerdere bv's bezit, dient u er in beginsel vanuit te gaan dat u als dga uit iedere bv een gebruikelijk loon moet onttrekken. Dit heeft de rechtbank Noord-Holland onlangs beslist.

_______________________________

Mag u de leaseauto van uw medewerker innemen?

Veel werknemers hebben via hun werkgever de beschikking over een auto van de zaak. Onlangs besliste de rechter in Noord-Holland dat een werkgever onder omstandigheden mag eisen dat die auto weer wordt ingeleverd.

_______________________________

Bewaar uw administratie op de juiste wijze

Als ondernemer bent u verplicht een administratie te voeren. In beginsel bent u vrij te bepalen hoe u dit doet, maar uw administratie moet wel binnen een redelijke termijn te controleren zijn. Bovendien bent u er zelf verantwoordelijk voor dat uw administratie controleerbaar blijft.

_______________________________

Is een arbeidsovereenkomst noodzaak voor loon dga?

De dga die een aanmerkelijk belang in zijn bv heeft en hiervoor werkzaamheden verricht, moet zichzelf een gebruikelijk loon toekennen. Of de dga een arbeidsovereenkomst heeft met de bv, is fiscaal niet van belang. Dit besliste de rechtbank Noord-Holland onlangs.

_______________________________

Wijziging Wet WOZ in de maak

De Wet waardering onroerende zaken (WOZ) wordt gewijzigd. Voorgesteld wordt om de WOZ-beschikking niet meer per gebruiker vast te stellen, maar per onroerende zaak. De wijziging hangt samen met tegengestelde belangen die zich kunnen voordoen bij verschillende belanghebbenden.

_______________________________

Recht op zelfstandigenaftrek bij weinig omzet?

De Belastingdienst heeft ondernemers met een omzet van minder dan € 5.000 een brief gestuurd inzake de zelfstandigenaftrek. Via de brief worden zij eraan herinnerd dat je voor het recht op deze fiscale aftrekpost aan een aantal voorwaarden moet voldoen.

_______________________________

Pech onderweg, wat mag u vergoeden?

In de winter hebben sommige auto's moeite om 's morgens te starten. Of ze scheiden er onderweg mee uit. Kunt u uw werknemer die met pech langs de kant van de weg staat een financiële helpende hand toesteken, en hoe zit dat fiscaal? Kan dat onbelast?

_______________________________

Datalekken, wat leren we ervan?

20.881 datalekken zijn er in 2018 aan de Autoriteit Persoonsgegevens (AP) gemeld. Vooral vanuit de sectoren gezondheid en welzijn, financiële en zakelijke dienstverlening, IT-sector en openbaar bestuur. Wat kunnen we ervan leren?

_______________________________

Niet-afgedragen loonheffing dga is geen loon

Als een bv de loonheffing inhoudt op het loon van de dga van de bv maar niet afdraagt aan de fiscus, heeft de dga het loon ook niet genoten, zo vindt de advocaat-generaal in een zaak die speelt voor de Hoge Raad. De niet-afgedragen loonheffing is daarom dan ook niet belast bij de dga.

_______________________________

Controleer berekening LIV en LKV

Werkgevers die voor hun werknemers over het jaar 2018 in aanmerking komen voor het lage inkomensvoordeel (LIV) en/of het loonkostenvoordeel (LKV), krijgen hiervan binnenkort een berekening in de bus. Controleer deze goed, zodat u het juiste bedrag aan tegemoetkoming ontvangt.

_______________________________

Schenkvrijstelling, ook als kosten al betaald zijn

De schenkbelasting kent een vrijstelling voor schenkingen ten behoeve van de eigen woning. Deze bedraagt in 2019 € 102.010. De rechter heeft onlangs bepaald dat niet vereist is dat de schenking vooraf moet gaan aan de kosten.

_______________________________

Fiscale wijzigingen voor de dga 2019

Een dga heeft, net als iedere andere werknemer, in 2019 te maken met lagere tarieven in de loon- en inkomstenbelasting. Maar wat verandert er voor de dga nog meer?

_______________________________

Voorlopige aanslag te hoog door dividenduitkering?

Als het goed is, heeft u in januari uw voorlopige aanslag inkomstenbelasting weer ontvangen. Is daarbij rekening gehouden met dividend afkomstig uit aanmerkelijk belang, dan dient u uw aanslag te controleren. De fiscus houdt namelijk niet altijd rekening met ingehouden dividendbelasting.

_______________________________

Binnenkort op wintersport? Denk aan zakelijke facturen

Gaat u dit jaar ook weer op wintersport? Vergeet dan niet alert te zijn op zakelijke facturen. U kunt de btw namelijk onder voorwaarden terugvragen. Tevens kunt u zakelijke kosten van de winst aftrekken.

_______________________________

Vof vereist redelijke gelijkwaardigheid partners

Een vof biedt een aantal interessante fiscale voordelen. Maar dan moet de vof wel fiscaal worden geaccepteerd en mag er geen sprake zijn van een schijnconstructie.

_______________________________

Vier jaar oude auto is 'nieuw' voor BPM

Bij invoer van een personenauto is BPM verschuldigd. Daarbij is het van belang of de auto nieuw is of gebruikt. Of een auto nieuw is, hangt niet altijd af van het eerste moment van toelating. Soms kan zelfs een vier jaar oude auto als nieuw worden bestempeld, zo besliste het gerechtshof Amsterdam eerder.

_______________________________

Reële rente bij hypothecaire lening aan uw kind

Als u uw kind geld leent voor de aanschaf van een woning, is de hypotheekrente voor uw kind in beginsel gewoon aftrekbaar. Bij u is het forfaitaire rendement van box 3 belast, dat veel lager kan liggen. Wel is vereist dat de rente die u bij uw kind in rekening brengt reëel is, anders kan de inspecteur navorderen.

Continue Reading… _______________________________

Geen MIA-aftrek meer voor hybride auto

In 2019 krijgt u voor plugin-hybride auto's geen milieu-investeringsaftrek (MIA) meer. Voor volledig elektrische auto's wordt de MIA verminderd. Deze auto's worden daardoor bij aanschaf per saldo duurder.

_______________________________

Advieswijzer Werkkostenregeling 2019

Voor 1 maart vindt de afrekening van de werkkostenregeling (WKR) voor 2018 plaats. Weet u welke vergoedingen en verstrekkingen onder de WKR vallen? En weet u tot welk bedrag u mag gaan? En wat er gebeurt als u het maximale bedrag overschrijdt? U vindt de antwoorden en meer in deze praktische advieswijzer.

_______________________________

Straks minder lang betalen voor uw ex?

Per 1 januari 2020 wordt de termijn voor het betalen van partneralimentatie naar beneden bijgesteld. Het voorstel, dat inmiddels door de Tweede Kamer is goedgekeurd, gaat uit van de helft van de duur van het huwelijk, met een maximum van in beginsel 5 jaar. Deze wijziging geldt alleen voor nieuwe echtscheidingsprocedures vanaf 2020.

_______________________________

Advieswijzer Eigen woning 2019

Voor de eigen woning gelden duidelijke strenge fiscale regels. Een lening voor de eigen woning moet bijvoorbeeld aan aflossingseisen voldoen om voor renteaftrek in aanmerking te komen. Bovendien geldt een aftrekbeperking voor rente in de hoogste belastingschijf (51,75%).

_______________________________

Werkkostenregeling per 2020 verruimd

Werkgevers mogen per 2020 meer uitgeven aan onbelaste vergoedingen en verstrekkingen voor hun personeel. De verruiming heeft de vorm van een verhoogd percentage van 1,7% tot een loonsom van € 400.000. Daarboven blijft het bestaande percentage van 1,2% gelden. Dit heeft staatssecretaris Snel bekend gemaakt.

_______________________________

Let op: denk aan afrekening WKR

Uiterlijk in februari vindt de afrekening van de werkkostenregeling (WKR) voor 2018 plaats. Moet u eindheffing betalen in verband met de werkkostenregeling over dat jaar? Dan moet u dat uiterlijk aangeven in het eerste aangiftetijdvak van 2019.

_______________________________

Rapportageplicht energiebesparing ook voor uw bedrijf?

Bedrijven en instellingen die meer dan 50.000 kWh elektra of meer dan 25.000 m3 aardgas verbruiken, zijn verplicht energiebesparende maatregelen te treffen. Daarnaast moeten ze vanaf dit jaar deze maatregelen ook rapporteren bij de RVO. De rapportage moet uiterlijk 1 juli binnen zijn.

Continue Reading… _______________________________

Loonheffingennummer aanvragen nieuwe bv

Vanaf 1 januari 2019 moeten nieuwe bv's weer zelf een loonheffingennummer aanvragen. Vanaf 1 april 2018 ging het toekennen van dit nummer automatisch, maar de Belastingdienst heeft zijn werkwijze aangepast.

_______________________________

Bonus of loon, wat is wijsheid?

Goed personeel is schaars, ook in de transportbranche. Voor een goede werknemer wilt u dus best wat extra betalen. Dus extra loon erbij, of misschien een bonus? Wat zijn de voor- en nadelen?

_______________________________

Hogere vrijstelling bij schenking bedrijf

Dit jaar zijn de meeste belastingbedragen weer gecorrigeerd voor de inflatie. Dit betekent dat ook de vrijstelling voor het erven en schenken van een onderneming is verhoogd.

_______________________________

Uitbetaling heffingskortingen verder afgebouwd

Op de te betalen belasting over uw inkomen, mag u de heffingskortingen in aftrek brengen. Als u zelf te weinig belasting betaalt om deze heffingskortingen te kunnen verrekenen, krijgt u de niet-gebruikte heffingskortingen uitbetaald door de Belastingdienst. Deze mogelijkheid wordt de komende jaren afgebouwd.

_______________________________

Btw-tip! Vraag btw op zonnepanelen snel terug

Particulieren die zonnepanelen aanschaffen, kunnen de btw op de aanschafkosten terugkrijgen. Vanaf dit jaar is dit gebonden aan een termijn, zo maakte de staatssecretaris van Financiën, Menno Snel, eerder bekend.

_______________________________

Verdeel vermogen in box 3 slim

Het kan voor u lucratief zijn om uw vermogen met uw partner te verdelen. Sinds 2017 zijn er namelijk verschillende schijven in box 3. Beide partners kunnen de lagere schijven apart gebruiken en dus is een slimme verdeling wel van belang.

_______________________________

Begin het nieuwe jaar met administratieve schoonmaak

Het nieuwe jaar is weer begonnen, wat betekent dat u een deel van uw administratie weer kunt vernietigen. Hoe lang u uw administratie moet bewaren, hangt af van een aantal zaken. Wat zijn de regels?

_______________________________

Advieswijzer Estate planning 2019

Kan uw kind een financieel ruggensteuntje goed gebruiken? Bijvoorbeeld voor studiekosten, alsmaar stijgende maandlasten, de koop van een woning of bij het verlies van een baan. Of misschien wil uw kind een lang gekoesterde droom van een eigen bedrijf verwezenlijken of het stokje van het familiebedrijf overnemen. Uw financiële hulp zou dat mogelijk kunnen maken! Laat u inspireren door deze advieswijzer.

_______________________________

Auto van de zaak? Verdeel de bijtelling

Ondernemers in het mkb drijven hun zaak vaak samen met hun echtgenoot of partner. Als in die gevallen een auto van de zaak ter beschikking staat, is het vaak voordelig de bijtelling te verdelen.

_______________________________

Geen WMO, dan aftrek zorgkosten

Gemeenten hebben een budget om bijvoorbeeld financiële ondersteuning te verlenen bij dure medische uitgaven. Wie die ondersteuning niet krijgt, kan in beginsel de kosten aftrekken als zorgkosten, zo besliste het gerechtshof Arnhem-Leeuwarden onlangs.

_______________________________

Belastingvrij schenken in 2019

Wilt u in 2019 uw kind of kleinkind een extraatje geven? Ook in het nieuwe jaar kunt u weer profiteren van de jaarlijkse vrijstellingen in de schenkbelasting. De belastingvrije bedragen zijn voor 2019 verhoogd met 1,2%.

_______________________________

Investeringsaftrek 2019

De regeling van de investeringsaftrek is bedoeld om investeringen door ondernemers in bedrijfsmiddelen te bevorderen. Er zijn drie vormen van investeringsaftrek......

_______________________________

Bedragen kindregelingen 2019

Kinderbijslag

Met ingang van 1 januari 2019 gelden de volgende bedragen per kind per kwartaal.

_______________________________

Advieswijzer Verlofregelingen 2019

Als werkgever is het van belang dat u op de hoogte bent van de verlofregelingen voor uw werknemers. Zo gaat het nodige wijzigen in het geboorteverlof en in het adoptie- en pleegzorgverlof. Lees er alles over in deze advieswijzer.

_______________________________

Fiscale wijzigingen 2019 voor de ondernemer

Ook de Eerste Kamer heeft het Belastingplan voor volgend jaar goedgekeurd. Wat zijn de belangrijkste wijzigingen voor u als ondernemer?

_______________________________

Nieuwe afspraken loondoorbetaling bij ziekte

Na maanden van overleg met werkgeversorganisaties en het Verbond van Verzekeraars is overeenstemming bereikt over maatregelen rond de loondoorbetalingsverplichting bij ziekte. Maatregelen die u als werkgever moeten ontlasten en waarbij de ontslagbescherming voor uw werknemers ongewijzigd blijft.

_______________________________

Winstvrijstelling vereniging, hoe te berekenen?

Verenigingen en stichtingen zijn volgens de wet onder voorwaarden vrijgesteld van vennootschapsbelasting. Hoe werkt dat in de praktijk uit? Onlangs zette de rechter een streep door de recente uitleg van staatssecretaris Snel van het ministerie van Financiën.

_______________________________

Evaluatie middelingsregeling

Het ministerie van Financiën heeft een evaluatie van de middelingsregeling in de inkomstenbelasting uit laten voeren. Het kabinet zal de uitkomsten van de evaluatie betrekken bij het aangekondigde onderzoek naar mogelijkheden voor verbetering van het belastingstelsel in het voorjaar van 2019. De insteek van dit onderzoek is om vanuit een breder perspectief te kijken naar mogelijkheden om het belastingstelsel eenvoudiger, doeltreffender en doelmatiger te maken.

_______________________________

Altijd prijs voor fiscus in Oudejaarsloterij

Ook dit jaar vindt de Oudejaarsloterij plaats, met een hoofdprijs van € 30 miljoen. Eén prijswinnaar is nu echter al bekend, de fiscus. Want die pakt van de hoofdprijs de nodige euro's mee.

_______________________________

Btw bij voorbereiding deal aftrekbaar?

Als ondernemer kunt u uw activiteiten verder uitbreiden door bijvoorbeeld een overname van een bedrijf of een andere tak van sport. Soms komen die plannen uiteindelijk niet van de grond, ondanks het feit dat u al kosten heeft gemaakt. Mag u de btw voor de advieskosten die zijn gemaakt, dan toch aftrekken?

_______________________________

Ook Eerste Kamer stemt in met Belastingplan 2019

Na de Tweede Kamer heeft ook de Eerste Kamer het Belastingplan 2019 goedgekeurd. Alleen PVV, SP, PvdA, GL, 50+ en PvdD stemden tegen. Dit betekent dat onder andere de verhoging van het lage btw-tarief definitief doorgaat.

_______________________________

Hoe snel moet de Belastingdienst reageren op uw bezwaar?

Ondernemers die het niet eens zijn met een beslissing van de inspecteur, kunnen in bezwaar. De inspecteur moet hierop in beginsel binnen twaalf weken reageren, te rekenen vanaf de dag van de aanslag waartegen bezwaar wordt gemaakt. In de praktijk wordt deze termijn in ongeveer 20% van de gevallen niet gehaald, zo blijkt uit een brief aan de Tweede Kamer.

_______________________________

In december nog ruimte voor kerstpakket?

Maakt u uw personeel dit jaar blij met een kerstpakket? Dan mag u de kosten onderbrengen in de werkkostenregeling. Tenzij u deze al maximaal heeft benut door alle extraatjes van het afgelopen jaar. Ondernemers in de inkomstenbelasting mogen deze kosten dan aftrekken van de winst.

_______________________________

Nieuw: smartengeld voor naasten slachtoffer

Vanaf 1 januari 2019 kunnen naasten van slachtoffers een vergoeding vragen voor geleden schade, ook wel bekend als affectieschade. Op 1 januari 2019 treedt namelijk de Wet vergoeding affectieschade en het Besluit vergoeding affectieschade in werking.

_______________________________

Zo blijft de kerstborrel betaalbaar

Gaat u dit jaar rond de feestdagen weer borrelen of uit eten met uw personeel, zorg dan dat dat voor u fiscaal gezien aantrekkelijk uitpakt. Wat zijn de mogelijkheden?

_______________________________

Btw-aftrek op bouwkosten door zonnepanelen?

Een directeur-grootaandeelhouder bouwt een nieuwe woning, voor zakelijk en privégebruik. In de woning komt een werkkamer die wordt verhuurd aan de bv en er komen zonnepanelen op het dak. De woning dient als ondergrond voor de zonnepanelen dus wil de dga de btw op de hele woning aftrekken. Wat vindt de rechter daarvan?

_______________________________

Overdracht aandelen onroerendgoed-bv? Geen overdrachtsbelasting

Bij schenking van onroerend goed dat tot een onderneming behoort, hoeft onder voorwaarden geen overdrachtsbelasting te worden betaald. De Hoge Raad heeft in een eerder arrest bepaald dat dit ook geldt in de situatie waarin het gaat om aandelen in een bv die onroerend goed exploiteert.

Continue Reading… _______________________________

Stemming over Brexit-akkoord uitgesteld

De Britse premier Theresa May heeft de stemming in het Lagerhuis over het Brexit-akkoord tussen het Verenigd Koninkrijk en de Europese Unie uitgesteld. Alles wees erop dat een meerderheid van het Britse Lagerhuis tegen het conceptakkoord zou stemmen. Het is nog niet duidelijk wanneer de stemming die vandaag dinsdag 11 december zou zijn, dan nu plaatsvindt.

Continue Reading… _______________________________

Loonkostenvoordeel lage inkomens? Nieuwe tarieven 2019

Heeft u werknemers in dienst met een laag loon? Dan heeft u misschien recht op een tegemoetkoming in de loonkosten. De grenzen voor het uurloon voor het lage-inkomensvoordeel (LIV) zijn voor het jaar 2019 onlangs vastgesteld. De grenzen zijn aangepast vanwege de stijging van het minimumloon per 1 januari 2019.

_______________________________

Nieuwe fiscale regels elektrisch rijden

De overheid wil het gebruik van volledig elektrische auto's nog steeds stimuleren. Daarom geldt er een aantal fiscale voordelen. Per 1 januari 2019 gaan deels nieuwe regels gelden. Welke zijn dit en wat levert het u op?

Continue Reading… _______________________________

Minder belasting betalen door verrekenen verlies?

Als u in een jaar met uw bedrijf verlies lijdt, mag u dit verrekenen met uw inkomens uit andere jaren. Dit hoeft echter niet altijd te betekenen dat u daardoor ook minder belasting betaalt.

_______________________________

Belastingdienst start nieuw portaal voor ondernemers

Op 3 januari 2019 start de Belastingdienst een nieuw portaal voor ondernemers waar zij zelf een aantal zaken kunnen regelen. Dit portaal, Mijn Belastingdienst Zakelijk, staat in de beginfase alleen open voor zzp'ers en eenmanszaken. In de loop van 2019 gaat het portaal open voor alle ondernemers.

_______________________________

Belgische werknemer recht op heffingskorting?

Vanaf 1 januari 2019 hebben alleen inwoners van Nederland nog recht op het belastingdeel van de heffingskortingen. 'Niet-inwoners' hebben daar geen recht meer op. Voor Belgische werknemers geldt echter een uitzondering.

_______________________________

Pensioen in eigen beheer? Profiteer nog van 25% korting

Sinds 1 juli 2017 kunt u als dga geen pensioen in eigen beheer meer opbouwen. U kunt het opgebouwde pensioen in eigen beheer wel afkopen. Doet u dat nog in 2018, dan krijgt u 25% korting. In 2019 is dit nog maar 19,5%.

_______________________________

Zonnepanelen niet mee in WOZ-waarde

Het gerechtshof Arnhem-Leeuwarden vindt dat zonnepanelen meetellen bij het bepalen van de WOZ-waarde van een pand. De Tweede Kamer is het hier niet mee eens en wil hier een einde aan maken. Een motie met een dergelijke strekking is aangenomen en zal naar verwachting door het kabinet worden uitgevoerd.

_______________________________

Fiscus in actie om foute aangifte starter

Veel startende ondernemers maken fouten bij het indienen van hun belastingaangiftes. De fiscus focust zich de komende tijd op het voorkomen hiervan, in plaats van controles achteraf. Dit staat in het jaarplan van de Belastingdienst voor 2019.

Continue Reading… _______________________________

Europees tolnetwerk stap dichterbij

De Europese Raad en het Europees Parlement hebben een voorlopige overeenkomst bereikt over het EETS-dossier. Met dit European Electronic Toll Service-systeem kunnen weggebruikers in Europa automatische tolbetalingen doen met slechts één On Board Unit (OBU). Het dossier bevat een aantal belangrijke elementen.

_______________________________

Bijtelling auto van de zaak

Voor het privégebruik van een auto van de zaak moet een bijtelling bij het loon van de werknemer worden gedaan. De standaardbijtelling bedraagt sinds 2017 22% van de catalogusprijs van de auto. Voor auto’s die voor 2017 zijn aangeschaft of geleaset gelden andere percentages. Lagere bijtellingen gelden gedurende 60 maanden. Daarna geldt de standaardbijtelling. Voor auto’s van voor 2017 bedraagt de standaardbijtelling niet 22 maar 25%.

_______________________________

Premiepercentages werknemersverzekeringen 2019

De nieuwe percentages voor de premies van de werknemersverzekeringen zijn vastgesteld voor het nieuwe jaar. De sectorpremies voor de Werkloosheidswet, de WW, worden in 2019 flink verlaagd. Was de gemiddelde premie in 2018 nog 1,28%, voor 2019 wordt 0,77 % gehanteerd.

_______________________________

Zakelijk schenken

In privé kunt u aan algemeen nut beogende instellingen, ANBI’s, belastingvrij schenkingen doen. Het bedrag kunt u aftrekken als gift in de aangifte inkomstenbelasting. Maar u kunt ook als bedrijf schenken, bijvoorbeeld vanuit de bv. In sommige gevallen kan dat aantrekkelijker zijn.